行业动态

市场观点丨随着发行枯竭和估值泡沫破灭,SPAC市场已趋冷淡

+ 查看更多

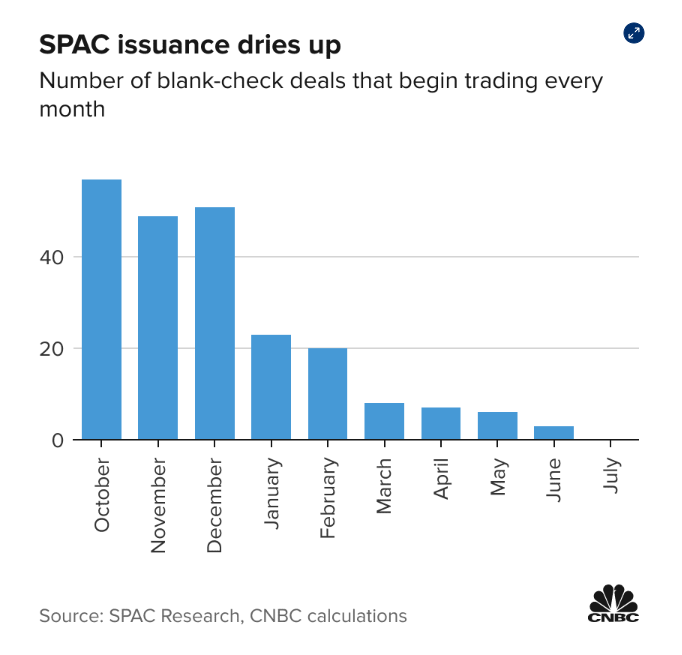

【宏业金融美国IPO辅导】根据CNBC(美国全国广播公司财经频道)对数据供应商SPAC Research数据的计算,随着市场放缓转变为戛然而止,整个7月份没有一家特殊目的收购公司(SPAC)被发行。随着投资者兴趣减弱和监管压力加大,曾经利用火热市场的赞助商被迫暂停。

在这些公司中的许多未能达到夸大的预测后,SPAC投资者已经放弃了具有未经证实的业绩记录的投机性高增长股票。与此同时,在2020年和2021年的繁荣创造了600多家SPAC,监管机构开始监视那些通过夸大的前瞻性陈述吸引投资者的交易。

佛罗里达大学金融学教授杰伊·里特(Jay Ritter)说:“我认为这是一次千载难逢的经历,就像互联网泡沫时期一样。”“一年前,整个市场都在支付过高的代价,现在我们要重新设定了。对一家零收入公司给出5亿美元的估值……那些日子已经一去不复返了。”

最近的一次收购突显了在这场狂热中SPAC的估值是多么荒谬。电动卡车制造商Nikola最近宣布将以1.44亿美元的全股票交易收购Romeo Power(罗密欧电力公司)。这仅是Romeo Power不到两年前与SPAC合并时估值的10%左右。

随着发行枯竭,在难以找到合适目标的情况下,清算量也在增加。上个月提交了三笔交易,其中包括亿万富翁比尔·阿克曼创纪录的40亿美元的潘兴广场联合养老保险(Pershing Square Tontine),使今年的清算数量推高达到10笔。根据计算,在2021年全年,只有一家SPAC被清算。

英国著名银行巴克莱(Barclays)美国股票研究副主管维努·克里希纳(VenuKrishna)在一份报告中表示:“我们预计收购前景仍将保持高度竞争,并警告称,许多SPAC可能会受到及时寻找合适目标的压力。”

根据相关法律规定,SPAC通常有18-21个月的存续期,在此期间需要完成合并交易。但是从发起人角度来说,寻找目标公司的时间不宜过长,通常以3-4个月为宜。如果不能在存续期内完成合并交易,SPAC就会面临解散和清盘,此时发起人会损失全部资金。

或者,SPAC的繁荣已正式成为过去。

- END -

来源:摘自CNBC网站报道。