行业动态

境外IPO视野丨上市辅导实操,SPAC与借壳上市有何异同?

+ 查看更多

【宏业金融境外IPO辅导】客观上,股票市场对公司和投资者都有好处。对公司来说,它带来了资本的涌入,另一方面,对股东来说,它是一种多元化的投资形式,提供了对发行公司的一定程度的所有权。在这个体系中,资本市场可以对双方都有利,无论国内,还是境外,都遵循一样的游戏规则。

然而,通过首次公开募股(IPO)将私人公司在证券交易所上市并不是一个简单的过程,也不是一个免费的过程。除了要忍耐较长时间的考验和价格不便宜的上市辅导成本外。各个交易所对公开交易的公司有一套合规要求,例如需要财务报告文件、审计、投资者关系部门、会计监督委员会等)。因此,了解资本市场的来龙去脉至关重要。

在上文中,宏业金融官方公众号宏业上市通介绍了“反向并购(借壳上市)”优劣势。在本文中,我们将介绍特殊目的收购公司(SPAC)和借壳上市的异同。它们都是在股票市场,私人公司快速变成上市公司的替代方案,并且在某种程度上规避了漫长而昂贵的传统IPO过程。

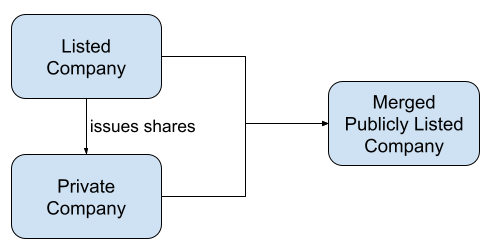

首先,简要介绍借壳上市,顾名思义,是一种间接上市公司的方式,通常通过“反向收购”(RTO)来完成,即通过收购或与上市公司合并(通常上述目标公司具有运营和财务业绩问题)已经在证券交易所公开交易。

不需要重大监管审查(也没有招股说明书要求)的事实意味着完成RTO的时间框架比IPO的时间框架要短得多(一般3-4个时间)。此外,由于没有承销商,还可以节省成本。完成反向并购后,收购上市公司的公司将更容易筹集资金,同时,投资者将通过公开市场有明确的退出策略。

站在私人公司股东角度而言,反向并购行动的一些缺点是其速度和最终价值有时被高估,而且有时在没有充分考虑未参与的股东的情况下完成,特别是当借壳上市过程导致股份稀释时,这可能会减少现有股东的所有权和公司的价值。

此外,这种规避IPO流程的方法在整个证券交易所并不被看好,许多交易所采取了严格的监管框架来防止此类操作并保持市场质量。

美国在2011制定“反向并购”新规则下,任何希望通过反向并购(借壳上市)的企业,必须在柜台市场首先交易一年,才能在纳斯达克(NASDAQ)、纽约泛欧交易所(NYSE Euronext)及纽约泛欧全美证券交易所(NYSE Amex)挂牌上市。

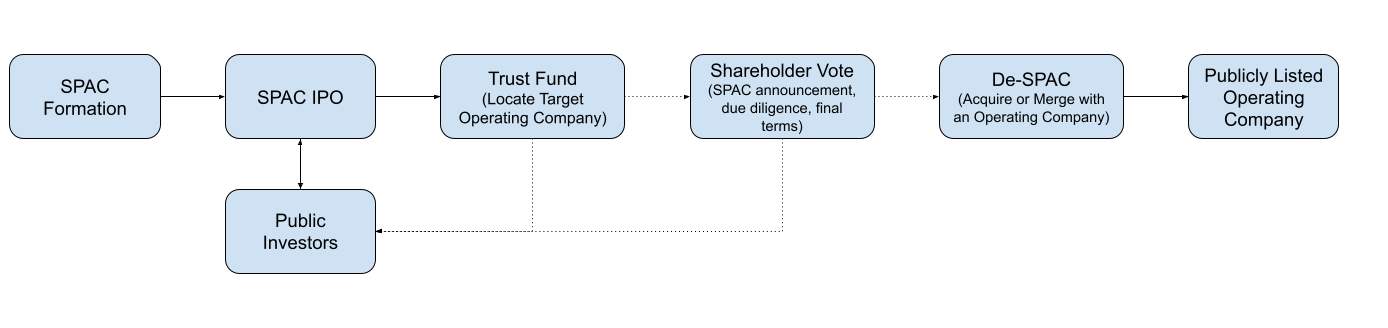

另一方面,SPACs,也称为“空白支票公司”或“穷人的私募股权基金”,是一家没有具体业务运作的空壳公司,其目标是通过设置在信托账户中的IPO筹集资金,并在一定期限内(一般为24个月内)收购一家公司或将资金返还给投资者。如果SPAC在该期限内未完成合并,则SPAC将清算,并将IPO所得返还给公众股东。

一般而言,SPAC由知名管理团队、名义投资资本的发起人或名人组成,通常在SPAC中拥有1/5的权益(通常称为创始人股份)。剩余4/5权益由公众股东通过SPAC股票首次公开募股中提供的“单位”持有,每个单位由一股普通股和一小部分认股权证组成(例如,1/2或1/3的认股权证)。

创始人股份和公众股份通常具有相似的投票权,但创始人股份通常具有选举SPAC董事的唯一权利。认股权证持有人通常没有投票权,只能行使全部认股权证。

一旦确定了目标公司并宣布了合并,SPAC的公众股东可以选择投票反对该交易并选择赎回其股份。如果SPAC需要更多资金才能完成合并,则SPAC可能会发行债务或发行其他股票,例如私人投资公开募股(PIPE)交易。

因此,借壳上市和SPAC上市这两个术语之间可能存在一些混淆,因为SPAC被视为后门上市的一种,换句话说,SPAC是Backdoor Listing类的种类。

SPAC上市从1990年代就开始了,2003年回潮,2020年是爆发式增长的一年,该上市数量占美国证券交易所(纳斯达克和纽约证券交易所)IPO案例的近一半。

然而,由于政府监管机构的更大关注,2021年美国的SPAC报价正在减少。由于这种放缓,预计SPAC将出现在其他股票市场,尤其是亚太地区的股票市场,其中港交所、新加坡的交易所已经诞生了多个SPAC上市案例。

与其他类型的借壳上市相比,SPAC具有一些显著优势,没有上市前公司的“包袱”(即现有业务运营、债务义务等)。此外,一个关键的区别在于,哪家实体收购了谁。在传统的借壳上市中,私人公司收购了一家已经上市的上市公司,这种方法的结果是,最终产生的公司被迫以被收购公司的名义继续交易。而SPAC则相反,是上市的SPAC(一家由资本组成的银行空壳公司)收购了目标运营公司,然后,交易就是该继任公司的名称。

此外,上市公司合规的巨额成本需要事前准备,公司不能简单地用IPO上市募集的资金来弥补这一成本。然而,SPAC的情况并非如此,在这种情况下,IPO资金已经筹集并存入信托账户,总之,SPAC是向公司注入资金,而无需IPO的麻烦,也无需遵守承销商的规定。

也因此,宏业金融也发现,在前两年中,国内不少的公司都对SPAC上市的兴趣明显高涨,这其中也不排除国内某些辅导机构的推波助澜。但无论市场如何变化,宏业金融坚持秉持职业操守,为客户企业设计更安全、更可靠的上市方案。

SPAC的投资者正在根据管理团队、发起人和赞助商做出决定。股票市场监管机构的监督程度降低,加上SPAC程序缺乏透明度,表明散户投资者面临着可能被过度炒作甚至欺诈的投资的风险。此外,当最初的IPO炒作冷淡时,SPAC的投资回报率(ROI)可能低于预期。

高盛和复兴资本分析师在2021年底指出,在172个SPAC中,在交易完成6个月后,截至2021年9月15日,多达70%的SPAC的交易价格低于10美元的报价。这种表现不佳可能意味着一些市场专家警告过的SPAC泡沫可能正在破裂。

总而言之,SPAC作为许多公司的潜在流动性选择继续受到欢迎。SPAC与目标公司的合并过程可能在短短三到四个月内完成,这比典型的传统IPO时间表要短得多。因此,目标公司必须在任何SPAC合并之前加速上市公司的准备工作。此外,鉴于SPAC合并的时间紧迫,

项目管理对于降低执行成本、提高项目效率以及为工作组参与者提供增强的问责制和透明度至关重要。在这个过程中,宏业金融与所有具有职业操守的辅导机构同行们,对拟上市公司进行全方位辅导,继续不遗余力、不辱使命地帮助更多中国企业登陆美国资本市场。

宏业金融声明:宏业金融集团为我司海外合法注册公司,是知名的中国企业赴美国IPO上市和融资专业辅导服务机构,在中国大陆以注册主体公司“弘业财务咨询(深圳)有限公司”展业,为国内企业境外上市、赴美上市和融资提供全流程咨询辅导服务。宏业金融欢迎读者及客户朋友们基于非商业性用途分享或转载本公众号内容,但请务必注明出处。文章并不代表宏业金融的观点和立场,不构成投资建议,不具有完全指导作用。文章中可能有部分数据、资料及配图来源于其他媒体的公开报道,侵删!